“正面你赢,反面你不亏”:加密国债背后的惊人模式

为暗黑FANS提供最客观的资讯…… diablofans.com.cn

2025年加密货币市场正见证新一轮投机浪潮,纳斯达克上市的加密国债公司成为本轮周期中媲美2017年ICO狂热与2021年NFT爆发的现象级存在。

根据BitMEX Research 8月12日发布的深度报告,该模式为早期内部人士带来暴利,却可能通过高额费用和净资产溢价(mNAV)崩塌长期吸走投资者资金。

「国债公司」运作模式解析

这类公司通常通过反向收购无负债的纳斯达克「僵尸企业」或SPAC方式上市。早期支持者(即PIPE投资者)以接近或等于标的加密货币净值的价格认购股份。上市后股价往往产生溢价,可达底层mNAV的2-5倍。

溢价使公司得以高价增发新股,套现资金增持加密资产,进而推动币价与股价在反馈循环中螺旋上升。

BitMEX Research将这种内部人「正面稳赢,反面不亏」的机制称为

似曾相识? 这不仅是理论推演:我们此前报道过某支宣布持有比特币国债后暴涨554%的股票。

被动基金的终局博弈

若策略成功,加密国债股将被纳入主流指数,触发先锋领航、道富等被动基金配置。报告指出,尽管先锋历来反对比特币,其旗下66支基金已合计持有微策略7%股份。

当公司增发新股收购加密资产时,此类被动持仓将形成「强制买盘」。报告推测,若被动持股超50%且股价保持溢价,在溢价最终消亡前可能放大所谓的「无限金钱漏洞」效应。

战略顾问:高成本高风险的推手

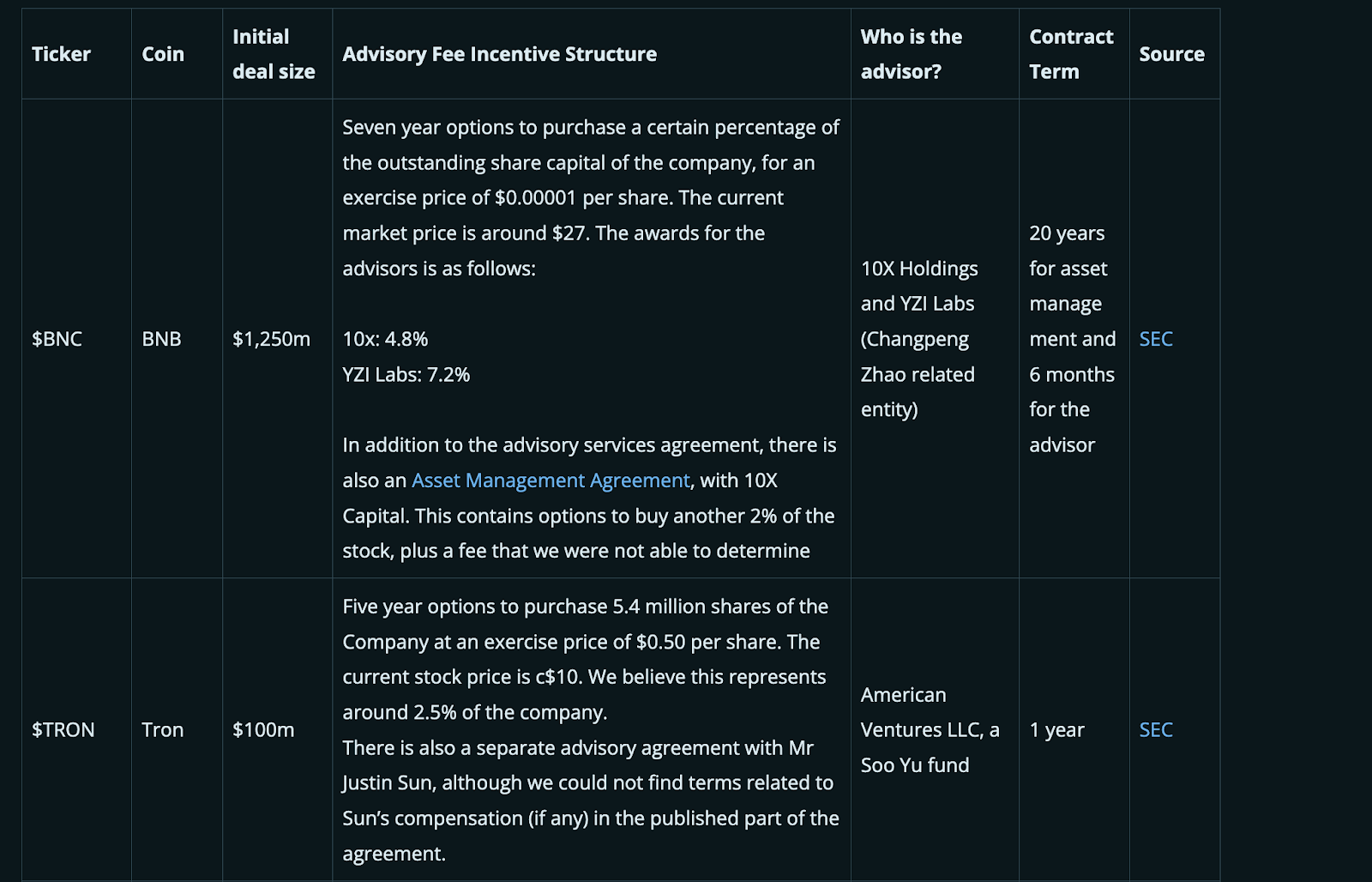

幕后「战略顾问」负责遴选管理层、制定国债策略并操盘市值管理,其报酬通常包含交易规模1%-8%的巨额启动费,以及与市值/mNAV溢价挂钩的持续激励。

BitMEX警告称,尽管牛市期间这些费用能形成激励协同,长期来看可能超过ETF成本。报告类比灰度比特币信托(GBTC)案例:在现货ETF竞争压力将其年费从2.5%打压至0.25%前,该产品长期维持高费率,最终导致2024年1月以来创纪录的237.2亿美元资金外流。

灰度前车之鉴 我们早前报道过GBTC面临的结构性问题

「不如直接买ETF」

BitMEX预测当前多数加密国债公司终将沦为折价交易的「僵尸企业」,仍持续支付高昂费用。极少数可能在溢价崩塌前达到足够规模,吸引被动基金主导持股。

「本报告更直白的启示就是:直接买ETF」——BitMEX向投资者如此建议。

..:: 版权声明 ::..

- 网站旨在为用户提供资源整合服务,所有数据均由用户上传或发布,并力求提供准确有价值的相关资源。.网站只做相关资源展示没有做具体测试,希望网友自己区分下 。

- 若涉及到侵权违法的链接,请联系我们将第一时间处理。

- 我们会定期进行数据更新和优化以确保信息的时效性和可靠性。致力成为一个资源整合平台,提供各种网站资源的下载和能满足用户的游戏资讯。

- 感谢您对我们网站的支持,我们将持续努力提供更好的资源整合服务,希望能满足您的需求。