贝莱德的比特币溢价收益ETF向美国证券交易委员会提交申请,拟在纳斯达克上市

为暗黑FANS提供最客观的资讯…… diablofans.com.cn

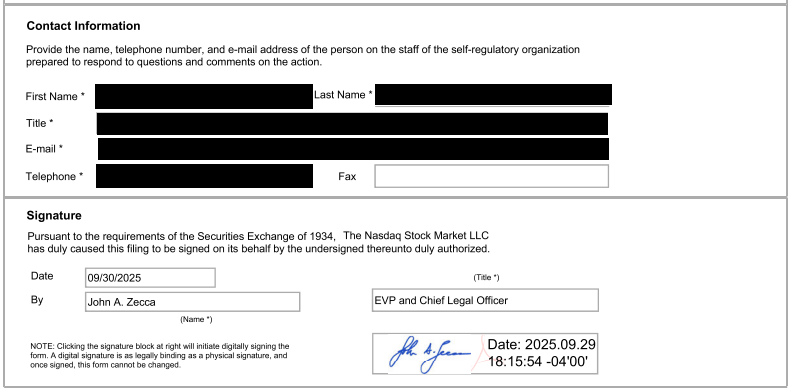

纳斯达克已向美国证券交易委员会提交文件,申请上市贝莱德iShares比特币溢价收益ETF。该产品旨在通过出售比特币相关持仓的期权来产生收益。

该提案于2025年9月30日提交,SEC已开启评议期作为审核流程的一部分。

信托持仓与结构

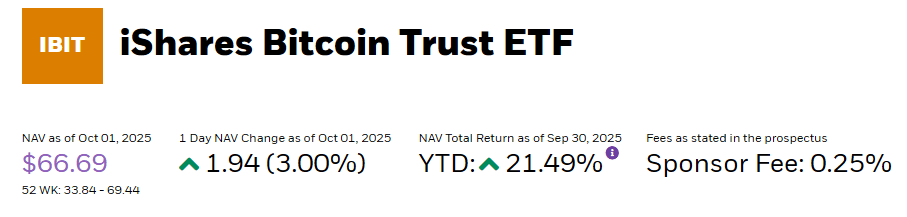

根据纳斯达克文件,该信托将主要持有比特币、贝莱德iShares比特币信托(IBIT)份额、现金,以及通过IBIT或跟踪现货比特币ETP指数卖出期权获得的期权费。

文件描述该产品为主动管理型交易所交易产品,发起人拟将其作为美国联邦税法下的公开交易合伙企业处理。

文件规定上市时流通份额最低需达8万份,交易时间为美东时间凌晨4点至晚8点。贝莱德此举顺应了资管机构推出收益型加密产品的行业趋势。

据披露,这只新ETF将通过卖出备兑看涨期权收取期权费,该策略旨在为追求收益而非单纯价格敞口的投资者创造定期派息。

市场分析人士指出,该策略在比特币强势上涨时会限制收益空间,但在横盘或下跌时能平滑回报。

备兑看涨期权策略运作机制

备兑看涨期权概念简单但并非无风险。信托将持有IBIT和比特币现货,同时卖出对应持仓的看涨期权以获取期权费。

文件说明若期权被提前行权,IBIT份额可能被交割至期权清算方;某些场外期权将采用现金结算。

这种现货持仓与期权收益的组合,旨在打造一个与现货ETF表现迥异的收益导向型产品。

市场观察人士指出,这并非贝莱德首只比特币产品。据报道,IBIT自推出后迅速成为美国投资者的主要工具,资产规模快速攀升,推动了受监管基金配置比特币的常态化。

这一成功经验或有助于贝莱德向零售和机构投资者推广这只以收益为核心的第二代产品。

监管流程

后续步骤虽属程序性但至关重要。SEC公告将征求公众意见,并评估该上市申请是否符合纳斯达克5711(d)规则及投资者保护标准。

若SEC要求修改(例如关于场外期权披露或每日净值发布的规定),纳斯达克与贝莱德须在交易启动前完成整改。

头图来自Finance Feeds,图表来自TradingView

..:: 版权声明 ::..

- 网站旨在为用户提供资源整合服务,所有数据均由用户上传或发布,并力求提供准确有价值的相关资源。.网站只做相关资源展示没有做具体测试,希望网友自己区分下 。

- 若涉及到侵权违法的链接,请联系我们将第一时间处理。

- 我们会定期进行数据更新和优化以确保信息的时效性和可靠性。致力成为一个资源整合平台,提供各种网站资源的下载和能满足用户的游戏资讯。

- 感谢您对我们网站的支持,我们将持续努力提供更好的资源整合服务,希望能满足您的需求。